El Nikkei japonès es dispara un 18,8% YTD. I ara què?

Fa uns mesos, concretament el dia 13 d'octubre de 2023, vam escriure una nota favorable al equity japonès (titulada: 'És possible estabilitzar el Ien sense inestabilitzar l’equity japonès?').

Des d'aquest dia, el Nikkei ha pujat un 23% (en local i en euros), i en el que portem de 2024, l'índex japonès és, amb (molta) diferència, el millor de tots i llança un YTD del +18.8% (un +12.8% en euros).

Per descomptat, vam ser coherents amb el missatge i vam exposar els mandats de gestió del banc al mercat japonès, tant a través de posicionament directe com de posicionament indirecte.

La pregunta és: I ara què?

Sent conscient de la intensitat del ral·li, especialment en aquests primers compassos de 2024, mantindrem les nostres posicions i la nostra exposició en aquest mercat. Per què?

I. Repatriació potencialment important de capital i possible auge del ien japonès si el Banc del Japó decideix pujar els tipus d'interès.

L'enquesta Markets Live Premi va mostrar que aproximadament el 40% de 273 inversors nacionals van afirmar que un augment en la taxa d'interès del Banc del Japó els motivaria a vendre actius estrangers i repatriar els fons, a pesar que s'espera que el diferencial de rendiments entre els EUA i el Japó es mantingui ampli durant un període prolongat. Fins i tot, un augment en la taxa del BoJ al 0.5% encara seria uns 400 punts bàsics més baixa que el seu equivalent als EUA basat en OIS, però això no els va impedir respondre en un sentit favorable a la repatriació.

De quin volum estem parlant i quina és la possible apreciació del JPY? L'Agència de Serveis Financers està monitorant els moviments de diners i va assenyalar que "el flux cap als fons d'inversió en accions estrangeres va ser major de l'esperat". L'agència va mostrar que, des de l'inici del nou sistema d'inversió no imposable per a petites sumes (programa NISA) que s'inicia al gener, més d'un bilió de iens al mes (acumulats uns ~US$20 mil milions) han fluït net cap a fons d'inversió, amb el vuitanta per cent d'aquests fons anant a fons que inverteixen en accions estrangeres. Això augmenta sobtadament el risc de repatriació i apreciació del ien. Si el ien s'aprecia amb la decisió del BoJ de començar a pujar tipus, les perspectives de rendiment d'aquests fons d'inversió en accions estrangeres empitjoraran. Aquesta mera perspectiva farà que els partícips venguin (obligant els fons a recomprar el JPY per a liquidar als participants sortints). L'Agència de Serveis Financers ha començat a instruir a les institucions financeres perquè expliquin detalladament el risc d'apreciació del ien. Però no es tracta només de la compra de JPY que els inversors nacionals poden fer en repatriar la seva capital de l'estranger. La força més poderosa pot venir del que facin els inversors internacionals, els qui han manllevat en iens al 0% (o taxa negativa). Amb les seves posicions a l'estranger, i un crèdit al Japó, aquests podrien haver de revertir aquest flux si el crèdit comença a encarir-se. Això és, vendre les seves posicions en actius fora del Japó, per a eventualment comprar iens i saldar els seus préstecs en aquesta moneda. No és que això hagi de provocar una disminució en el mercat de valors japonès. Tot el contrari. Alguns inversors estrangers (no palanquejats) podrien posicionar-se en renda variable japonesa en anticipació al que podria ser una revaloració de la moneda.

II. Per què anava a pujar tipus el BoJ? El Banc del Japó va començar els preparatius el divendres passat per a elevar la taxa d'interès a curt termini, actualment en -0.1%, en més de 10 punts bàsics cap a un rang del 0%~0.1%. El trigger per a aquest moviment vindria després de l'acord significatiu d'augment salarial entre grans empreses, que van mostrar un augment mitjà del 5.28%, mentre que les petites empreses van fer una mitjana d'un 4.42%. El salari base també es va incrementar en un 3.7%. Una font del Banc del Japó va suggerir que els augments salarials d'enguany van superar un nivell que seria acceptat fins i tot pels reflacionistes més cautelosos. El Banc del Japó sembla pensar que les condicions econòmiques són ara propícies per a mantenir una inflació estable del 2%.

Les operacions del Banc del Japó estan sota la lupa, la qual cosa suggereix que el mercat està atent a qualsevol indici que signifiqui el començament d'un enduriment monetari. En aquest sentit, el Banc del Japó va realitzar una operació anomenada “gensaki” (repo invers, o RRP, amb col·lateral de JGB) avui dilluns 18. Quan un banc central vol retirar liquiditat del sistema bancari, pot fer-lo duent a terme operacions de repos inversos. En comprar valors dels bancs comercials amb el compromís de vendre'ls més tard, el banc central retira efectiu del sistema bancari i redueix la quantitat de diners disponibles per a prestar i invertir. Significa que comença a estar preocupat per unes condicions monetàries potser massa laxes. La grandària del RRP del Banc del Japó va ser de ¥3T ($20 mil milions).

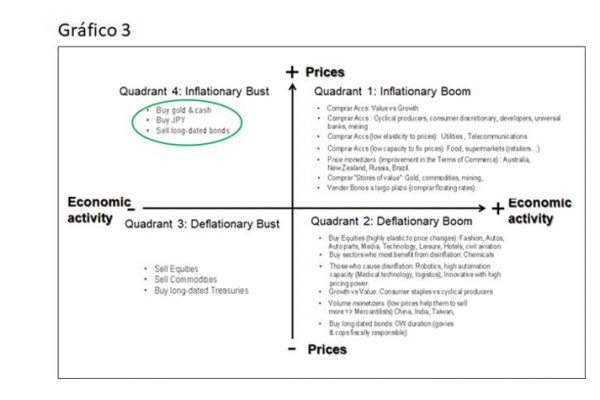

Igualment, ja es preveu una acceleració de l'IPC subjacent de febrer, la qual cosa augmenta les possibilitats d'un canvi de política en el Banc del Japó. S'espera que la inflació al Japó s'hagi accelerat encara més al febrer a mesura que els efectes dels subsidis governamentals al combustible es van esvair. El consens pensa que l'IPC subjacent nacional hagi pujat un 2.8% interanual al febrer, després del 2.0% del mes anterior i seria el ritme més ràpid des d'octubre. Amb la inflació superant l'objectiu del 2% del Banc del Japó durant més d'un any i les perspectives de sosteniment de guanys salarials augmentant, pensem que el moment ha arribat perquè el BoJ finalitzi ja la política de taxes d'interès negatives aquest mes o a l'abril. I amb això, de pas a l'apreciació del JPY, sense que això necessàriament hagi de suposar una correcció del equity. O això creiem.

Per

Per